В новом 2016 году все больше россиян доверяют белорусским банкам. В долларовом эквиваленте количество сограждан, которые планируют открыть депозит в ближнем зарубежье, выросло почти на 30%. Это довольно большой рост, уверены отечественные финансисты, который будет продолжаться: в белорусских банках более выгодные ставки и высокая защита вкладов. Мы разобрались, как можно открыть вклад в белорусском банке, и насколько это выгодно.

Плюсы финансовой сделки

Начнем с того, что россияне вкладывают не в белорусские банки-«аборигены», а в дочерние филиалы российских финансовых учреждений. Именно они отчитались в высоком наплыве вкладчиков из России. Например, в «Белгазпромбанке», дочке «Газпромбанка», с декабря 2015 года по март 2016 резко выросло количество вкладов от жителей РФ – почти на 30%.

Что же заставляет граждан России доверить свои кровные белорусским банкам? Начнем с того, что ставки в соседней стране достаточно высоки. Доходность годовых в долларах в России достигает 2,7%, а в евро – 1,8%. В то же время в Беларуси долларовый вклад принесет 4% годовых, а евро – 3,5%. При размещении сроком на 2 года эти ставки могут достичь 5%.

Не исключено, что граждан России привлекают белорусские банки по причине удобного законодательства. В случае если финансовое учреждение объявит себя банкротом, фонд гарантирования вкладов оплатит вкладчику всю сумму в полном объеме. Для справки, в России клиент может рассчитывать лишь на сумму до 1,4 млн. рублей в независимости от размера депозита. Другая особенность: вклад вернут в той валюте, в которой он был сделан клиентом изначально. В России положено выдавать компенсацию только в рублях по курсу на день краха финансового учреждения.

Минусы и риски

Несмотря на все положительные стороны и кажущуюся выгоду, во вкладах в белорусский банк существуют свои минусы. Во-первых, с 1 апреля 2016 года доходы от депозитов в финансовых учреждениях Беларуси будут облагаться налогом. Как и в России, эта сумма составит 13%. Более того, при налоге на доход россиянин обязан сообщать о своем зарубежном депозите в российскую налоговую службу.

К счастью, между Россией и Беларусью существует договор о двойном налогообложении. Это значит, что при выписке об оплате из Беларуси, в РФ этот налог можно не платить. Однако есть и подводные камни. Дело в том, что максимальная ставка, прописанная в законе о белорусских налогах, составляет 10%. Так что 3% все же придется заплатить в российскую казну.

Управление вкладами в белорусских банках для жителей России так же затруднено. Дистанционно распоряжаться деньгами – открывать и закрывать счет, выводить деньги и пополнять карту – можно лишь в депозитах с низкими ставками. Если житель России хочет открыть вклад с высокой ставкой, то управлять средствами он сможет только в Беларуси.

То же самое касается отзывных и безотзывных вкладов. Если клиент хочет оформить депозит, деньги с которого можно будет снять досрочно, то ставка будет низкой. Если же вклад безотзывной, то ставка будет высокой. Но нельзя забывать, что в Беларуси могут быть проблемы с выдачей валюты. Известны несколько случаев, когда руководство страны замораживало выплату валюты для клиентов всех без исключения банков. Вкладчику из России придется ехать в соседнюю страну и ждать очереди несколько дней для того, чтобы забрать свои же деньги.

Как оформить вклад в Беларуси

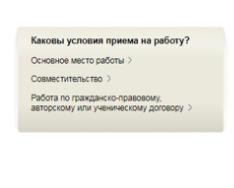

Если же все плюсы кажутся весомее минусов, то пришло время оформить вклад в белорусском банке. Для этого нужно выбрать необходимый банк и рассчитать выгоду от вложения в него. Затем россиянин должен лично явиться в финансовое учреждение Беларуси – закон страны не позволяет открывать депозиты дистанционно.

Если в планах клиента необходимо решить все вопросы за один день, стоит учитывать, что карту откроют не ранее, чем через 5 рабочих часов. За такую срочность вкладчик должен заплатить своеобразный взнос – от 10 долларов в зависимости от банка. Эксперты советуют выбирать те депозиты, пополнять которые можно через интернет. Размер первоначального взноса зависит от банка.

Вместо итога, приведем слова Виталия Рунцо, консультанта группы «Личный капитал». Он рассчитал, что при вкладе в 10 тыс. долларов сроком на 1 год, россиянин в среднем получит около 250 долларов прибыли. Это едва ли сможет окупить проезд в Беларусь туда и обратно, а так же проживание там. С учетом времени, жертвы ради вкладов в белорусский банк кажутся колоссальными.

Какие документы нужны россиянину для получения вида на жительство?

"В недавнем выпуске «Почты» говорилось о том, как россиянину переехать жить в Беларусь. Хотелось бы уточнить, какой потребуется пакет документов, мои знакомые из России как раз начинают их собирать. Павел, Минск".

Нормы законодательства корреспонденту «СОЮЗа» прокомментировал начальник департамента по гражданству и миграции МВД Беларуси Алексей Бегун . Для получения разрешения на ПМЖ в Беларуси необходимо представить:

заявление; автобиографию; паспорт; 4 цветные фотографии, соответствующие возрасту заявителя, размером 40x50 мм (одним листом); документ о наличии или об отсутствии судимости, выданный компетентным органом государства гражданской принадлежности или прежнего места жительства не более полугодовой давности (норма действует для иностранных граждан и лиц без гражданства, достигших 14-летнего возраста); документы, подтверждающие наличие оснований для получения разрешения на постоянное проживание - россиянам достаточно паспорта; документ, подтверждающий законность пребывания в стране (отметка о регистрации в органе внутренних дел по месту фактического проживания или разрешение на временное проживание); медицинская справка о состоянии здоровья, подтверждающая отсутствие заболеваний, включенных в перечень заболеваний, представляющих опасность для здоровья населения, также с 14-летнего возраста (медицинскую справку можно получить в амбулаторно-поликлинических организациях здравоохранения Беларуси по месту пребывания); документы, необходимые для регистрации по месту жительства. Гражданин России может купить жилье в собственность или заключить договор его найма (аренды) жилого помещения. Во втором случае обязательно согласие собственника и совершеннолетних членов его семьи, проживающих совместно с ним. Также в арендуемом помещении должно быть не менее 20 кв. м. общей площади на каждого проживающего в нем, если речь идет о Минске, или 15 кв. м. - в других населенных пунктах Беларуси; квитанцию об оплате госпошлины.

Почему в Беларуси инвалиду могут отказать в кредите?

"Я - гражданка России. Вышла замуж за белоруса и имею вид на жительство. Недавно нам пришлось обратиться за кредитом в банк. Займ оформлял на себя супруг, но ему отказали в кредите, сославшись на то, что он - инвалид 2 группы. Насколько законны действия белорусского банка?Маргарита, Минск".

По словам Александра Кучинского, исполняющего обязанности председателя Ассоциации белорусских банков, ассоциация по просьбе Национального банка рассматривала обращение Просветительского правозащитного учреждения «Офис по правам людей с инвалидностью» по поводу отказа в предоставлении кредитов гражданам с инвалидностью.

В Национальный банк поступают письма о том, что отдельные банки отказывают людям пенсионного возраста, с инвалидностью в предоставлении кредита без объяснения причин. Ассоциация изучила ситуацию и выяснила: в каждом конкретном случае банки оценивают кредитоспособность и определяют платежеспособность заявителя, руководствуясь методиками, которые утверждены локальными нормативными правовыми актами. Прямых ограничений по предоставлению кредитов гражданам пенсионного возраста либо с инвалидностью нет и быть не может. Оценку платежеспособности клиента делают на основании комплексного многофакторного анализа, который направлен на недопущение чрезмерной кредитной нагрузки на кредитополучателя. Доходов заявителя должно быть достаточно не только для погашения долга по кредиту и уплаты процентов за его использование, но и для обеспечения прочих расходов на сумму не менее бюджета прожиточного уровня для трудоспособного населения, а размер пенсий по инвалидности или по возрасту не всегда это позволяет.

В связи с этим банки предлагают специально разработанные кредитные продукты, учитывающие социальные аспекты, в частности - для людей, достигших пенсионного возраста. Право банков не сообщать заявителю причину отказа в предоставлении кредита не противоречит законодательству страны. Вместе с тем, с учетом рекомендаций Национального банка, банки доступно и аргументировано объясняют причины принятия отрицательного решения с учетом сохранения коммерческой тайны и особенностей процедур и методик оценки кредитоспособности. Однозначно обосновать причину отказа в кредитовании возможно только при выявлении негативного критерия, например, наличия текущей просроченной задолженности по действующим кредитным договорам либо недостаточной платежеспособности. Однако в случае оценки кредитоспособности с использованием скоринговых моделей достаточно сложно определить решающий фактор. Решение вопроса о предоставлении кредитов гражданам, имеющим уровень платежеспособности, не соответствующий требованиям банков, возможно путем включения в совокупный доход, заявленный гражданином, доходов других лиц (например, родственников) и оформления поручительства последних.

Как белорусу открыть счет в российском банке?

"Работаю по договору в России. Хотел бы открыть счет в российском банке. Но говорят, для этого нужно получить разрешение Нацбанка. Иван Матвеев, Тюменская область".

Да, такое разрешение сейчас обязательно. Однако недавно Министерство финансов Беларуси обнародовало проект закона о внесении изменений в Налоговый кодекс. Поправки в Налоговый кодекс ежегодно принимаются парламентом в пакете бюджетных законопроектов и вступают в силу с 1 января каждого очередного года.

Так вот среди нововведений есть обязательство физлиц и индивидуальных предпринимателей в течение месяца предоставлять органам госуправления сведения об открытых за границей счетах. Сегодня граждане Беларуси могут открыть счет в иностранных банках только с разрешения Нацбанка. Это не касается белорусов, которые постоянно проживают в других государствах или имеют там вид на жительство. Между тем, по прогнозу развития экономики на 2016-2020 годы предусмотрено снятие такого ограничения. Возможно, нововведение связано со снятием ограничений на открытие счетов за границей по решению Нацбанка.

Легко ли сделать вклад россиянам в Беларуси?

Если сравнивать ставки по депозитам в Беларуси и в России, становится очевидно, что доходность по вкладам в белорусских банках значительно превышает доходность по вкладам в России. Ставки по депозитам в белорусских рублях у нас достигают 60% годовых , в то время как в России по вкладам в российских рублях колеблются в пределах 6-7%, в отдельных случаях доходя до 10%, но это обычно касается долгосрочных вкладов с жесткими условиями расторжения договора.

Выходит, что россиянам достаточно выгодно размещать средства в Беларуси. Нужно отметить, что белорусские банки не чинят препятствий гражданам России, изъявившим желание открыть счет в Беларуси, достаточно с паспортом посетить отделение банка – и дело в шляпе. Правда, как говорят сами россияне, экономический смысл есть в открытии депозитов только в белорусских рублях, поскольку ставки по вкладам в инвалюте у нас не слишком невелики.

Возможно, не всякий гражданин России станет размещать белорусские рубли в наших банках на длительный срок, однако на несколько месяцев

можно вложиться, ничем особо не рискуя. В динамике курса российского рубля резких скачков последнее время не наблюдается. Разница между курсом покупки-продажи также позволяет менять российские рубли на белорусские и обратно без особого материального ущерба.

Правда, банковский депозит не совсем удобен в том плане, что для совершения расходных операций в большинстве случаев необходимо посещать отделение белорусского банка. Исключение – ряд банков с развитой услугой интернет-банкинга . Но и там нужно хотя бы раз появиться в банке – в момент оформления вклада. К сожалению, таково требование законодательства.

Альтернативой может стать банковская сберегательная карта . Ставки по картам несколько ниже, чем по депозитам, однако всё равно являются достаточно высокими – подобрать карту с доходностью 45-50% не составит труда. Явное преимущество таких карточек в том, что вы, в случае необходимости, можете рассчитываться ими на территории России, а также обналичивать средства в банкоматах (правда, с комиссией, размер которой отличается в разных банках и в среднем составляет 2-3% от суммы). В большинстве случаев по карточкам устанавливается размер неснижаемого остатка , но обычно и он не велик.

Мы побеседовали с Александром Полеевым, предпринимателем из Санкт-Петербурга, который открыл сберегательный карт-счет в одном из белорусских банков, и узнали у него, с какими неожиданностями могут столкнуться вкладчики из России при работе с белорусскими банками.

Александр подтверждает, что открыть счет действительно было просто – он заполнил анкету через Интернет и отправил в банк скан-копию паспорта . Карта была получена в оговоренные сроки и в месте, согласованном с работниками банка, а процедура выпуска карточки заняла неделю.

Однако, как считает Александр, уровень банковских услуг в России определенно выше, чем в Беларуси, в особенности, что касается Интернет-технологий. Комиссии, которые взымают белорусские банки при осуществлении операций с помощью Интернет-банкинга, зачастую превышают комиссии, которые берутся при совершении операций непосредственно в отделении банка.

У вас Интернет-банкинг удорожает стоимость банковского продукта для клиента, - удивляется Александр.

Кроме того, иногда возникают неожиданные вопросы, к которым клиент может оказаться не готов. Например, по словам Александра, у него были проблемы с пополнением счета . В отделении, в которое он обратился, на тот момент осуществить приходную операцию можно было только через устройство кэш-ин. А поскольку сумму на счет он вносил крупную, процедура у него заняла несколько часов.

Как считает Александр, качество банковских услуг даже в столице Беларуси ниже, чем в России, а на периферии оно стремительно падает.

Еще одно несоответствие, которое поразило россиянина, было связано с методом начисления дохода. Так, вместо заявленной в рекламной кампании ставки, в первый месяц пользования картой проценты оказались в несколько раз ниже.

Поэтому чтобы не попасть на ставках

, нужно читать не только рекламу белорусских банков, но и всю информацию, написанную в банковских договорах мелким шрифтом.

Итак, если вы гражданин Российской Федерации и хотите открыть сберегательный карт-счет в Беларуси, нужно знать :

1. Беларусь в сфере высоких технологий несколько отстает от Российской Федерации, и велика вероятность того, что вам придется посетить нашу страну как минимум два раза – оставить заявку на открытие счета и через некоторое время забрать карту. Чтобы осуществить дополнительный взнос , вам также, возможно, придется посетить Беларусь.

2. Если вы заводите карту с целью осуществления расчетов через систему Интернет-банк, вы рискуете потерять большую сумму денег на комиссиях, нежели если бы вы осуществляли расчеты непосредственно в отделении банка.

3. Крайне внимательно изучите условия начисления дохода, особенно в случае, если проценты начисляются исходя из суммы среднемесячного остатка на карточке. Более выгодным является вариант, когда доход начисляется исходя из среднедневного остатка.

4. Если вы собираетесь рассчитываться картой или обналичивать средства за пределами Беларуси, важно обращать внимания на курсы валют для платежной системы, к которой принадлежит ваша карта – например, Viza или MasterCard.

Важно!

Карта обязательно должна принадлежать одной из международных платежных систем. Несколько белорусских банков эмитируют сберегательные карты

системы БелКарт-М, проведение операций по таким картам возможно только на территории Республики Беларусь.

Всю подробную информацию о сберегательных картах

вы можете получить на сайтах белорусских банков, перечень банков можно найти

Если же вы решили открыть традиционный вклад, имейте в виду, что количество посещений банка в таком случае, вероятно, увеличится. Вы можете открыть вклад и карточку для зачисления процентов

. Но для снятия денег придется прийти в банк.

И наконец, общий совет – внимательно следите за тенденциями в изменении процентных ставок и сообщениями вашего банка. Ставки по вкладам в некоторых банках снижаются. Если ставка плавающая, то такая участь может постигнуть и вас. Чтобы это не было неожиданностью, постоянно следите за ситуацией.

В последний год россияне стали активно открывать вклады в дочерних отделениях российских банков в Белоруссии. Ставки по валютным депозитам в них вдвое выше, чем в России. Стоит ли воспользоваться этой возможностью?

Белорусские «дочки» российских банков в 2015 году столкнулись с ростом количества вкладчиков из России. «Объем вкладов россиян вырос на 28% в долларовом эквиваленте, — рассказывает руководитель пресс-службы Альфа-банка (Беларусь) Виталий Жаголкин. — При этом наиболее заметен был рост в конце года: с середины ноября до 1 января 2016 года».

В дочернем банке Газпромбанка Белгазпромбанке за последние три месяца объем средств, внесенных российскими гражданами, увеличился на 30%, добавляет заместитель председателя правления Белгазпромбанка Сергей Шабан. В БПС-Сбербанке (белорусская «дочка» Сбербанка) отмечают умеренный темп роста вкладов нерезидентов с апреля 2015 года, сообщил представитель пресс-службы банка.

Повышенный интерес к депозитам белорусских банков со стороны россиян сохраняется и в этом году, рассказывает Жаголкин. Все дело в высоких ставках по валютным вкладам. «По вкладам в долларах и евро в настоящее время ставки достигают 5% годовых при размещении на два года», — говорит Жаголкин.

По данным infobank.by , средняя доходность годовых вкладов в долларах и евро в белорусских банках составляет 3,5-4% годовых. Для сравнения, по данным исследовательской компании Frank RG, средняя максимальная ставка по вкладам в топ-10 российских банков составляет 2,7% в долларах и 1,8% в евро.

По словам Жаголкина, из-за высоких ставок в белорусских банках деньги размещают и граждане европейских государств. Ставки в российских рублях, вклады в которых также можно открывать в Белоруссии, немного выше российских. Если средняя максимальная ставка десяти крупнейших российских банков составляет 9,6% (данные ЦБ РФ), то в Белоруссии — 11% (данные infobank.by).

Повышенные ставки объясняются более высокой, чем в России, ключевой ставкой (25% вместо 11% в России) и большей потребностью белорусской экономики в валюте. «Экономика Беларуси сильнее долларизирована по сравнению с российской, потребность в валюте у белорусских компаний высока», — объясняет начальник отдела исследований и аналитики белорусской инвестиционной компании «Юнитер» Дмитрий Кириленко.

Плюсы

Кроме высокой доходности депозитов у белорусской финансовой системы есть еще несколько преимуществ по сравнению с российской, рассказывает руководитель infobank.by Вячеслав Быковский. Открыть вклады можно в четырех валютах — местных и российских рублях, долларах и евро. И все эти депозиты защищены системой страхования вкладов.

С 2008 года в стране действует закон «О гарантированном возмещении банковских вкладов (депозитов) физических лиц». В отличие от российского механизма, который возвращает вклады на сумму до 1,4 млн руб., в Беларуси нет лимитов. Агентство по гарантированному возмещению вкладов (депозитов) физических лиц в случае отзыва лицензии у банка возмещает все средства со вклада в той валюте, в которой был открыт вклад», — объясняет финансовый консультант КГ «Личный капитал» Виталий Рунцо.

Согласно данным на официальном сайте Национального банка Республики Беларусь, в стране работает 28 банков. За последние десять лет в стране обанкротились всего два банка, рассказывает Кириленко. Он отметил, что в прошлом году обанкротился Дельта-банк украинского бизнесмена Николая Лагуна. «Это было беспрецедентным событием для Беларуси. Были опасения, как сработает система гарантий вкладов. Но она сработала как положено: всем вкладчикам-физлицам выплатили все средства», — говорит Кириленко.

Как открыть вклад в белорусском банке

Россияне могут открывать вклады в белорусских банках на тех же условиях, что и граждане самой Белоруссии. Однако сделать напрямую из России не получится. Для открытия вклада необходимо как минимум один раз лично посетить любое отделение банка с паспортом и подать заявление.

Некоторые банки позволяют управлять депозитным счетом (перевести деньги, в том числе проценты, после окончания срока действия депозита) через интернет-банк. По данным infobank.by, такая возможность есть только в десяти банках.

«Если планируете все решить за один приезд, то следует учесть, что срочный выпуск карты занимает около пяти рабочих часов с дополнительной оплатой за срочность от $10», — предупреждает Виталий Рунцо.

Минимальная сумма вклада зависит от банка. Например, в Альфа-банке (Беларусь) она составляет 100 долларов или евро, 7 тыс. российских рублей или 500 тыс. белорусских рублей. В «ВТБ Беларусь» — те же 100 долларов или евро и 6 тыс. руб. В Белгазпромбанке открыть вклад в валюте можно на сумму от 50 долларов и евро, 5 тыс. российских рублей и 1 млн белорусских рублей.

Минусы

До недавнего времени доходы по вкладам в белорусских банках не облагались налогами. Однако с 1 апреля 2016 года в стране вступает в действие норма декрета №7 президента Александра Лукашенко «О привлечении денежных средств во вклады», предусматривающая взимание подоходного налога с процентного дохода по вкладам. Как и в России, он составляет 13% от дохода. Налог будет взиматься как с вкладчиков-резидентов, так и с нерезидентов. Налоговыми агентами будут сами банки, т.е. вкладчику не надо будет отчитываться перед налоговыми органами.

«Подоходный налог, конечно, снизит реальную доходность по вкладу, но некритично, — успокаивает Виталий Жаголкин. — Например, если разместить $10 тыс. на год, то сумма дохода составит $500, а сумма налога — $65».

Для россиян введение налога чревато дополнительным общением с российскими налоговыми органами. Белоруссия является иностранным государством, поэтому россияне обязаны уведомлять Федеральную налоговую службу об открытии счетов на ее территории. С нового года россияне обязаны платить НДФЛ по доходу на депозиты в иностранных банках, напоминает партнер Paragon Advice Group Александр Захаров. Однако между Россией и Белоруссией действует соглашение об избежании двойного налогообложения. И чтобы не платить сборы еще и на родине, российский налогоплательщик должен будет документально подтвердить взимание налога в Белоруссии и оформить вычет, предупреждает Захаров.

Еще один нюанс: по этому соглашению о двойном налогообложении ставка белорусского налога, который зачтет Россия, составляет максимум 10%. Таким образом, остальные 3% все же придется заплатить в российскую казну, говорит директор группы по оказанию услуг в области управления персоналом и налогообложения физических лиц КПМГ в России и СНГ Донат Подниек.

Налог в Белоруссии будет взиматься только с вкладов на срок менее двух лет, если речь идет о валютных депозитах. Также в соответствии с декретом вклады будут делиться на два вида: отзывные (можно забрать досрочно) и безотзывные (можно забрать только по истечении предусмотренного договором срока размещения). Ставки по отзывным вкладам будут существенно ниже. Например, в Альфа-банке (Беларусь) по безотзывным вкладам в валюте ставка достигает 5%, по отзывным — 3,75% годовых. В таблице приведены ставки по безотзывным вкладам.

Еще одна проблема для российских вкладчиков в Белоруссии — ограничения по управлению вкладами. «Полноценное дистанционное управление вкладом (открытие, пополнение, закрытие и вывод на карту) возможно только для интернет-вкладов, а по ним ставки также могут быть несколько ниже. Например по «ON-Вкладу» Белгазпромбанка ставка составляет 3,5% в валюте и 7,5% в рублях. Ставка по вкладу «Выше.NET» Приорбанка составляет 3,75% в долларах и евро», — рассказывает Рунцо.

Пополнить вклад без комиссии можно только с банковской карты или со счета, открытого в этом же банке. В свою очередь, за перевод средств из российского банка на свой счет в банке Белоруссии необходимо заплатить комиссию российскому банку за перевод и белорусскому за зачисление.

Стоит ли пользоваться

Дмитрий Кириленко считает, что россияне могут выбрать любой из белорусских банков, в том числе небольшой. «Благодаря системе гарантирования можно не переживать из-за сохранности средств и выбирать банк с более привлекательными условиями. Впрочем, российские эксперты советуют взвесить все риски перед открытием вклада в соседнем государстве.

За последние несколько лет белорусские банки неоднократно испытывали дефицит валюты и вводили временные лимиты на ее снятие, вспоминает главный экономист «Ренессанс Капитала» Олег Кузьмин. В случае серьезного кризиса они могут снова использовать эти методы защиты банковской системы. «Физическая удаленность в этом случае будет играть против россиян, — соглашается Рунцо. — Выдача валютных вкладов в трудные времена происходила по предварительному заявлению, поданному в банк лично за несколько дней».

Еще один риск — изменение законодательства. «Политическая система Беларуси близка к авторитаризму. В случае экономического кризиса могут быть быстро приняты меры, ограничивающие права инвесторов. Например, ограничение хождения валюты или введение фиксированного курса», — предупреждает партнер UFG Wealth Management Дмитрий Кленов.

«В абсолютных цифрах разница в 2,5% по вкладу сроком на один год на сумму $10 тыс. составит $250, что едва окупит затраты на проезд в Беларусь и обратно с учетом затраченного времени», — подводит итог Рунцо.

Паспорт сделки

Отчетность по расчетам

Ответственность за нарушения валютного законодательства

Налоговый адвокат Гордон А.Э.

сопровождаем сделки 15 лет

Готовьтесь!

После подписания Россией, Белоруссией, Казахстаном, Киргизией и Арменией 29 мая 2014 года договора «О Евразийском экономическом союзе» поставки товаров из России в Казахстан приобрели черты внутрироссийских или внутриказахстанских поставок товаров. Вместе с тем, наличие этого договора и Таможенного союза не отменило существования независимых государств Россия и Белоруссия. По этому участники поставок товаров со стороны России и Белоруссии, если один зарегистрирован в России а другой в Белоруссии, являются экономическими субъектами разных государств.

Для валютного законодательства России юридические лица, созданные в соответствии с законодательством РФ являются резидентами РФ, а созданные по законодательству Белоруссии – не являются резидентами РФ. Таким образом, поставка между Россией и Белоруссией является сделкой между резидентом и не резидентом РФ, и расчеты по таким сделкам регулируются законом РФ «О валютном регулировании и валютном контроле».

Что нужно учесть при совершении поставок между Россией и Белоруссией

Расчеты по поставкам из России в Белоруссию и наоборот являются для сторон валютными операциями, независимо, используют они для этого рубли или иностранную валюту. Участники таких сделок будут находиться под валютным контролем, что накладывает на них дополнительные обязанности — предоставление дополнительных документов в банк. Несоблюдение этих обязанностей повлечет штрафы. А при систематических нарушениях банки могут отказать клиенту в проведении расчетов по экспортно-импортным операциям.

Правило 1:

Расчеты через счета в уполномоченных банках

По общему правилу валютные операции между резидентами РФ и нерезидентами осуществляются без ограничений. Резиденты для расчетов по договорам поставки с Белоруссией используют счета в российских банках в рублях или в иностранной валюте. При этом, расчеты с нерезидентами могут проводиться только через уполномоченные банки — банки, созданные в соответствии с законодательством РФ и имеющие право на основании лицензий Центрального банка РФ осуществлять банковские операции со средствами в иностранной валюте.

В этом смысле «уполномоченными банками» являются практически все российские банки. Что бы не было сюрпризов, уже на этапе подготовки контракта на поставку с казахскими партнерами рекомендуется уточнить этот вопрос в банке, где у российской организации открыт банковский счет. Например, некоторые банки не обслуживают внешнеторговые операции, или предъявляют к своим клиентам завышенные требования.

Правило 2:

Репатриация иностранной валюты и валюты РФ

Для резидентов РФ — участников внешнеторговых сделок это означает обязанность получить на свои счета выручку от продажи товаров, работ, услуг в установленный внешнеторговым контрактом срок, а так же вернуть предоплату, если иностранный поставщик не выполнил поставку. Контроль за соблюдением срока осуществляет уполномоченный банк через счета в котором резидент РФ проводит расчеты по контракту.

Соблюдение сроков расчетов банк контролирует при помощи Паспорта сделки.

Правило 3:

Паспорт сделки по поставке из России в Белоруссию и из Белоруссии в Россию

Паспорт сделки оформляется для каждой сделки с нерезидентом уполномоченным банком, по документам, представляемым резидентом РФ. Исключения составляют сделки на сумму менее 50 тыс. долларов США (или ее эквивалент по курсу ЦБ РФ).

В паспорте сделки указывается:

1) номер паспорта сделки и дата его оформления;

2) сведения о резиденте и его иностранном контрагенте;

3) общие сведения о внешнеторговой сделке (дата договора, номер договора (если имеется), общая сумма сделки (если имеется) и валюта цены сделки, дата завершения исполнения обязательств по сделке);

4) сведения об уполномоченном банке, в котором оформляется паспорт сделки и через счета в котором осуществляются расчеты по сделке;

5) сведения о переоформлении и об основаниях для закрытия паспорта сделки.

Правила оформления паспортов сделок установлены Центральным банком РФ в Инструкции ЦБ РФ от 04.06.2012 № 138-И «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации, связанных с проведением валютных операций, порядке оформления паспортов сделок, а также порядке учета уполномоченными банками валютных операций и контроля за их проведением» (далее — Инструкция).

Так, при поставке товаров в Казахстан российский резидент-экспортер обязан предоставить в уполномоченный банк паспорт сделки и необходимые документы в наименьший из возможных сроков:

— Если на счет резидента зачисляется валютная выручка – не позже 15-ти дней с даты ее зачисления на транзитный счет;

— Если обязательства по контракту исполняется путем вывоза товара с территории РФ и таможенное декларирование не применяется – не позднее 15 рабочих дней после окончания месяца, в котором были оформлены подтверждающие документы — транспортные (перевозочные, товаросопроводительные), коммерческие документы (пункты 6.5.5, 9.2 Инструкции).

Для открытия паспорта сделки резидент РФ предоставляет в уполномоченный банк одновременно следующие документы и информацию:

1) Заполненный один экземпляр формы ПС (форма 1 и (или) форма 2)

2) Контракт, исполнение обязательств по которому требует оформления ПС, а также информацию об условиях расчетов по контракту;

3) Иные документы и информацию с учетом требований Инструкции ЦБ РФ, в том числе документы и информацию, которые содержат сведения (включая сведения, определенные (рассчитанные) резидентом самостоятельно), указанные резидентом в заполненной форме ПС

4) Принятое налоговыми органами по месту учета резидента уведомление об открытии (закрытии) счета.

Важно: Банк может не принять на обслуживание контракт и отказать в оформлении паспорта сделки только по основаниям, установленным в Инструкции. Например, «В случае наличия оснований полагать, что валютные операции проводятся с целью отмывания доходов, полученных преступным путем.».

Переоформление паспорта сделки

Паспорт сделки по одному контракту может переоформляться неоднократно.

Та, согласно пунктам 8.1, 8.3, 8.4 Инструкции при внесении изменений и (или) дополнений в Контракт, которые затрагивают сведения, содержащиеся в оформленном ПС, либо изменения иной информации, указанной в оформленном ПС (за исключением изменения информации о банке ПС), резидент направляет в банк ПС заявление о переоформлении ПС, документы и информацию, которые являются основанием внесения изменений в ПС, в срок не позднее 30 рабочих дней после даты внесения соответствующий изменений в ЕГРЮЛ.

Часто встречается изменение адреса места нахождения организации во время исполнения контракта или в текст контракта вносят изменения.

- Если во время исполнения контракта изменяются его условия проверить, нет ли оснований для переоформления паспорта сделки.

- При изменении адреса российского резидента — переоформить паспорт сделки!

Правило 4:

Предоставление справки о валютных операциях

Резидент РФ при зачислении на транзитный счет средств по внешнеторговому контракту обязан предоставить уполномоченному банку Справку о валютных операциях и соответствующие документы. Обязанность возложена и на экспортеров и на импортеров.

Типичные нарушения валютного законодательства по контрактам с Белоруссией и ответственность за них

Не оформлен паспорт сделки:

– резидент РФ не подал соответствующие документы, подал не в срок, не в полном объеме и т.д. – ответственность по ч.6 ст. 15.25 Кодекса РФ об административных правонарушениях в виде штрафа, на должностных лиц – 4 – 5 тыс. руб, организации – 40 – 50 тыс. руб.

Повторное аналогичное нарушение – должностные лица – 14 – 15 тыс. руб., организации 120 – 150 тыс. руб.

Не переоформлен паспорт сделки:

Если такое переоформление обязательно – ответственность по ч.6 ст.15.25 КоАП РФ – на организации от 40-50 тыс. руб.,

Повторное – 120 – 150 тыс. руб.

Не представление справки о валютных операциях (для организаций):

– по ч.6.3 ст.15.25 КоАП РФ до 40-50 тыс. руб.

При повторном – до 120-150 тыс. руб.

Персонал